不動産投資、特に大規模なプロジェクトにおいては、全ての資金を自己資本だけで賄うことは稀です。多くの場合、リスクとリターンの特性が異なる複数の資金を組み合わせて調達します。この資金の階層構造を「キャピタルスタック」と呼びます。

本記事では、不動産ファイナンスの根幹であるキャピタルスタックの概念を解説するとともに、CMBSやセラーファイナンスといった多様な資金調達手法についてもご紹介します。

資本構成の階層「キャピタルスタック」

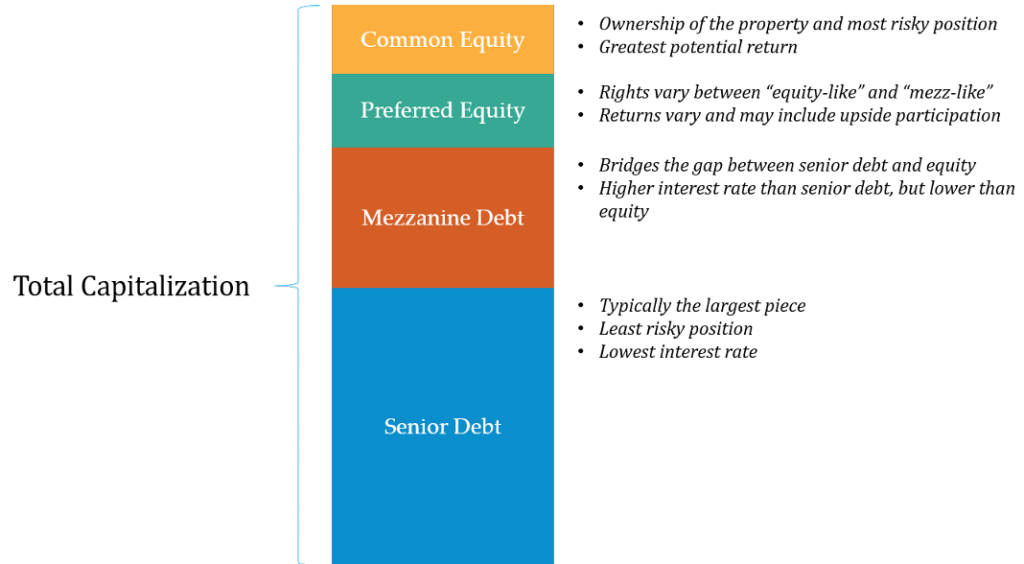

キャピタルスタックとは、一つの不動産投資プロジェクトをファイナンスするために用いられる、資金の構成要素とその返済優先順位を示したものです。一般的に、下層に位置するほどリスクが低く(返済優先順位が高い)、上層にいくほどリスクが高く(返済優先順位が低い)なります。

キャピタルスタックは主に以下の4つの階層で構成されます。

| 階層 | 資金調達全体に占める割合(目安) | 特徴 |

|---|---|---|

| Common Equity (普通出資/エクイティ) | 20%~60% | キャピタルスタックの最上位に位置し、最もリスクが高い。万が一の場合、返済順位は最後になる。その代わり、成功した際のアップサイドは青天井となる可能性がある。 |

| Preferred Equity (優先出資) | 10%~20% | デットとエクイティの中間的な性質を持つ。普通出資よりは優先的に返済されるが、デットよりは劣後する。固定の配当と、一部エクイティとしてのアップサイド参加権を組み合わせることが多い。 |

| Mezzanine Debt (メザニンデット) | 10%~20% | シニアデットとエクイティのギャップを埋めるための劣後ローン。シニアデットよりも返済順位が低いため金利は高い。多くは無担保だが、株式への転換権(エクイティキッカー)が付与されることがある。 |

| Senior Debt (シニアデット) | 40%~60% | 最も返済優先順位が高い、担保付のローン。銀行からのローンなどがこれにあたる。リスクが最も低いため、金利も最も低い。 |

証券化という選択肢 – CMBS

CMBS(Commercial Mortgage-Backed Securities – 商業用不動産担保証券)は、複数の商業用不動産ローンを束ねて(プール化し)、それを裏付けとして発行される証券です。

この手法の最大の特徴は「トランシェ(階層)」構造にあります。裏付けとなるローン全体のキャッシュフローを、信用リスクに応じて複数の部分に切り分け、それぞれ異なるリスク・リターンの商品として投資家に販売します。これにより、安全性を重視する投資家からハイリスク・ハイリターンを求める投資家まで、幅広いニーズに応えることが可能になります。

取引の当事者間で行う資金調達

金融機関以外からも資金を調達する方法があります。

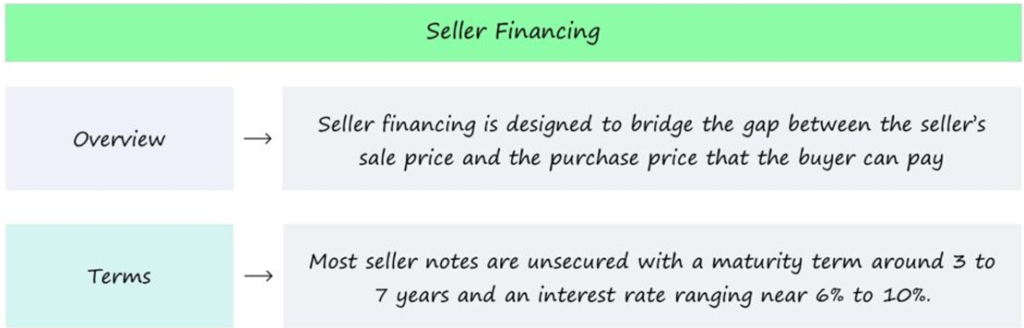

セラーファイナンス (Seller Financing)

セラーファイナンスとは、物件の売主自身が、買主に対して購入資金の一部を融資する手法です。買主が金融機関から満額の融資を受けられない場合に、その不足分を売主が「待ってあげる」ことで取引を成立させるために用いられます。

個人向けだが重要な概念 – HELOC

HELOC (Home Equity Line of Credit)

HELOCは、主に個人の住宅ローンで使われる手法で、自宅の担保余力(不動産価値からローン残高を引いた部分)を限度額として設定する融資枠です。日本では「不動産担保ローン(リバースモーゲージ型など)」が類似の概念にあたります。

実務家としては、直接使う機会は少ないかもしれませんが、「含み益のある資産を裏付けに新たな資金を調達する」というファイナンスの基本的な考え方として理解しておく価値があります。

まとめ

不動産の資金調達は、単一のローンで完結する単純なものではありません。

- キャピタルスタックを理解し、リスクとリターンの異なる資金をどう組み合わせるかを考える。

- CMBSのような証券化手法や、セラーファイナンスのような相対取引も選択肢に入れる。

これらの多様な資金調達手法と資本構成の考え方を理解することで、より複雑で大規模なディールを組成する能力が高まります。

コメント