不動産投資において、融資の条件を正しく理解することは、事業の成否を分ける極めて重要な要素です。融資額や金利だけでなく、その「返済方法」や「ローンの種類」が、投資期間中のキャッシュフローやリスクに大きな影響を与えます。

本記事では、不動産実務家が融資契約を結ぶ上で最低限知っておくべき基本的な用語、「デットサービス」「返済計画表」、そして「固定金利」「ブレットローン」「ブリッジローン」といったローンの種類について、図表を交えながら解説します。

ローン返済の構成要素 – デットサービスと返済計画表

デットサービス(Debt Service)

デットサービスとは、ローンに対して定期的に支払う返済金のことで、**「元本返済部分」と「金利支払い部分」**の2つの要素で構成されています。

デットサービス = 元本返済 + 金利

金融機関との融資契約では、このデットサービスを毎月、または毎年といった単位で、決められた期日までに支払う義務が生じます。

ローン返済計画表(Loan Amortization Schedule)

ローン返済計画表は、借入期間全体にわたる、毎回の返済額(デットサービス)、その内訳(元本・金利)、そして返済後のローン残高を示した一覧表です。

この表を作成することで、将来のキャッシュアウトフローを正確に予測し、資金計画を立てることができます。

ローンの「金利」の種類 – 固定金利

ローンには、金利が変動する「変動金利」と、変動しない「固定金利」があります。

固定金利モーゲージ(Fixed-Rate Mortgage – FRM)

固定金利ローンは、その名の通り、借入期間中の金利が最後まで一定であるローンです。市場金利が将来上昇しても返済額が変わらないため、返済計画が立てやすいという大きなメリットがあります。一方で、借入当初の金利は変動金利ローンに比べて高めに設定される傾向があります。

以下の表は、固定金利ローンにおける返済計画表の抜粋です。毎回の返済額(Payment)は一定ですが、その内訳である金利(Interest)は徐々に減り、元本(Principal)の割合が増えていくことがわかります。

ローン返済計画表の例

| Month | Payment | Interest | Principal | Balance |

| 0 | $400,000 | |||

| 1 | $2,147 | $1,667 | $481 | $399,519 |

| 2 | $2,147 | $1,665 | $483 | $399,037 |

| … | … | … | … | … |

| 359 | $2,147 | $18 | $2,130 | $2,138 |

| 360 | $2,147 | $9 | $2,138 | $0 |

ローンの「返済方法」の種類 – 期末一括返済

毎月元本を返済していく一般的なローンとは異なる返済方法も存在します。

ブレットローン(Bullet Loan)

ブレットローンとは、期間中は金利のみを支払い、元本は満期日に一括で返済するローンです。期間中のキャッシュアウトが金利のみで済むため、手元資金を温存したい場合に有効です。しかし、満期時に巨額の返済資金を用意する必要があるため、その出口戦略(物件売却や借り換えなど)が極めて重要になります。この期末の巨額な一括返済は、その形状から「バルーン(風船)返済」とも呼ばれます。

特殊なローンとその役割

特定の目的のために利用される短期的なローンもあります。

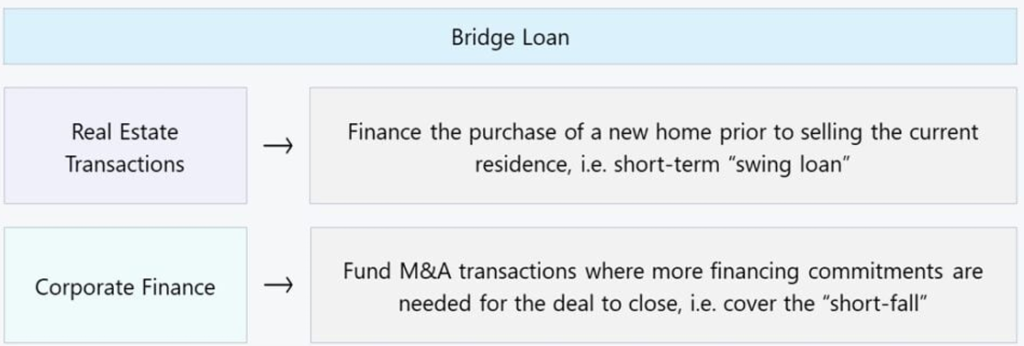

ブリッジローン(Bridge Loan)

ブリッジローンとは、恒久的な長期融資が実行されるまでの資金ギャップを「橋渡し(ブリッジ)」するための、短期的なつなぎ融資です。

不動産取引においては、例えば「現在の自宅を売却する前に、新しい家を購入する資金を一時的に手当てする」といったケースで利用されます。売却と購入のタイミングがずれる際に、このローンが重要な役割を果たします。

まとめ

融資と一言で言っても、その内容は様々です。

- デットサービスが「元本+金利」で構成されることを理解する。

- 固定金利は将来の返済計画の安定性を与える。

- ブレットローンは期間中のキャッシュフローを楽にするが、出口戦略が必須。

- ブリッジローンは、資金調達のタイミングのズレを埋める。

これらの基本的な用語と仕組みを理解することは、自社の事業計画に最適な融資条件を引き出し、リスクを管理する上で、不動産実務家にとって不可欠な知識です。

コメント