不動産投資やファイナンスの実務において、最も頻繁に使われる指標、それが**「キャップレート(Capitalization Rate)」**です。日本語では「還元利回り」とも訳されます。この指標は、物件の収益性を測る物差しとして非常に便利ですが、その定義や使い方を誤解していると、投資判断に大きな狂いが生じかねません。

本記事は、不動産実務家の方々を対象に、キャップレートの基本から、投資の各フェーズにおける具体的な活用法、そして市場動向との関連性までを網羅的に解説します。この記事を読めば、キャップレートを単なる「利回り」としてではなく、リスクを反映した「期待リターン」として、より深く、立体的に捉えられるようになるでしょう。

本記事の核心は、不動産投資の「購入時」「運営時」「売却時」というライフサイクルにおいて、それぞれ異なる意味を持つキャップレートを正しく使い分けることの重要性を理解することです。

キャップレートの基本:定義と計算方法

まず、キャップレートの基本的な概念を整理します。

キャップレートとは何か?

キャップレートとは、ある不動産が生み出す年間の純営業収益(NOI)が、その不動産の価値(価格)に対してどれくらいの割合になるかを示す指標です。言い換えれば、対象不動産に対する投資家の期待リターン率と解釈できます。

この指標を用いることで、収益不動産の価値を簡易的に算定したり、異なる物件の収益性を比較したりすることが可能になります。

計算式

キャップレートの計算式は以下の通りです。

- 純営業収益 (NOI): 年間の総賃料収入から、空室損失や運営費(管理費、固定資産税、保険料など)を差し引いた、不動産そのものが稼ぎ出す純粋な利益です。デットサービス(借入金返済)や減価償却費は考慮しません。

- 不動産価値(価格): 不動産の現在の市場価値、または実際の取引価格を指します。

NOIの算出方法は、以下の表のように多段階の計算を経て求められます。

NOI計算の具体例

| 項目 | 金額(例) |

| Potential Gross Income (PGI) | $16,000,000 |

| (-) Vacancy and Credit Losses (5.0%) | ($800,000) |

| Effective Gross Income (EGI) | $15,200,000 |

| (-) Property Taxes | ($4,000,000) |

| (-) Property Management Fees | ($2,500,000) |

| (-) Property Insurance | ($2,000,000) |

| (-) Maintenance and Repairs | ($1,200,000) |

| (-) Other Direct Operating Expenses | ($500,000) |

| Net Operating Income (NOI) | $5,000,000 |

キャップレートと不動産価値の関係

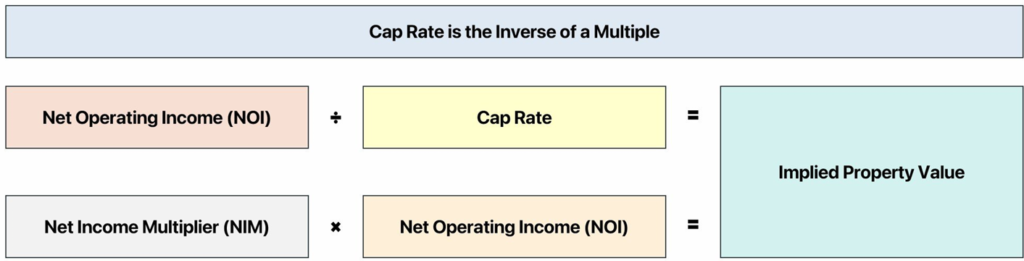

この式からわかるように、キャップレートは不動産価値と逆数の関係にあります。つまり、同じNOIの物件であれば、キャップレートが低いほど不動産価値は高くなり、逆にキャップレートが高いほど不動産価値は低くなります。

これは、キャップレートが投資のリスクを反映しているためです。リスクが低いと投資家が判断する優良物件ほど、低い期待リターン(低いキャップレート)でも買い手がつくため、市場価値は高くなります。

また、キャップレートは評価マルチプル(例:EV/EBITDA倍率)の逆数と概念的に同じです。

投資ライフサイクルで見る3つのキャップレート

実務においてキャップレートを使いこなす鍵は、投資のフェーズごとに異なるキャップレートを意識することです。

購入時:ゴーイン・キャップレート (Going-In Cap Rate)

ゴーイン・キャップレートとは、物件取得時点、または開発・改修後の安定稼働時のNOIを、総取得コスト(または開発コスト)で割って算出される利回りです。

ゴーイン・キャップレート (%) = 安定稼働時NOI ÷ 総プロジェクトコスト

これは、これから投資するプロジェクトが、安定的に収益を生むようになった際に、投下した資本に対してどれくらいのパフォーマンスを上げるかの予測値となります。特に、開発案件や大規模なバリューアップ案件において、プロジェクトの採算性を判断する上で極めて重要な指標です。

運営時:マーケット・キャップレート (Market Cap Rate)

マーケット・キャップレートとは、投資対象の物件が所在するエリアや、類似の物件が現在どのようなキャップレートで取引されているかを示す、市場の相場観です。

これは、周辺の取引事例(セールスコンパラブル)を分析することによって導き出されます。自身の保有物件の価値を時価評価(リファイナンスや売却検討時)する際や、取得しようとしている物件の価格が妥当であるかを判断するためのベンチマークとして利用されます。

売却時:エグジット・キャップレート (Exit Cap Rate)

エグジット・キャップレート(ターミナル・キャップレートとも呼ばれる)は、投資期間の最終年(売却時)に、将来の売却価格を想定するために用いるキャップレートです。

想定売却価格 = 売却時の想定NOI ÷ エグジット・キャップレート

これは将来の市場を予測する必要があるため不確実性が高いですが、投資全体のIRR(内部収益率)を算出するための出口戦略を立てる上で不可欠な要素です。実務上、将来のリスクを織り込むため、ゴーイン・キャップレートよりも若干高い数値を設定するのが一般的です(例:1年あたり0.1%ずつ上昇させるなど)。

以下の表は、将来のNOI成長とエグジット・キャップレートを用いて想定売却価格を算出する例です。

| ($ in thousands) | 2022A | 2023E | 2024E | 2025E | 2026E | 2027E |

| Net Operating Income (NOI) | $460 | $515 | $567 | $601 | $631 | $656 |

| % Growth | 12.0% | 10.0% | 6.0% | 5.0% | 4.0% | |

| [売却時の計算] | ||||||

| Expected Net Operating Income (NOI) | $656 | |||||

| (÷) Terminal Cap Rate (%) | 8.0% | |||||

| Anticipated Sale Price | $8,200 |

第3章 市場動向とキャップレートの変動

キャップレートは固定された数値ではなく、経済や市場の状況によって常に変動します。

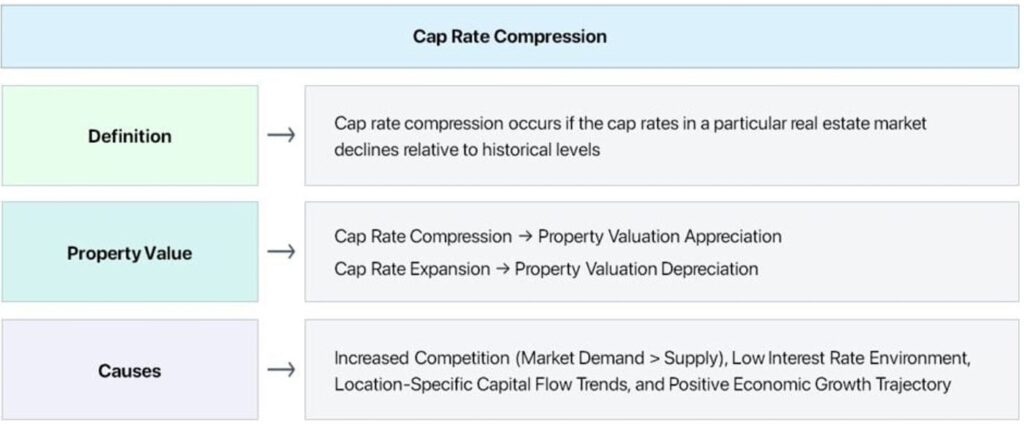

キャップレート・コンプレッション(低下)

これは、市場のキャップレートが歴史的な水準に比べて低下していく状況を指します。投資家の投資意欲が旺盛で、不動産への資金流入が活発なとき(例:低金利、好景気)に起こります。同じNOIでもキャップレートが低下すれば、不動産価値は上昇します。

キャップレート・エクスパンション(上昇)

これは、市場のキャップレートが全体的に上昇していく状況です。金利の上昇や景気後退への懸念など、投資家が不動産投資に対してより高いリターン(リスクプレミアム)を求めるようになると発生します。キャップレートが上昇すると、不動産価値は下落する傾向にあります。

キャップレート・スプレッドと金利

キャップレート・スプレッドとは、不動産のキャップレートと、安全資産の利回り(通常は10年国債利回り)との差を指します。これは、投資家が国債のような安全資産に比べ、不動産というリスク資産に投資するために、どれだけの上乗せリターンを要求しているかを示す**「リスクプレミアム」**と解釈できます。一般的に、経済が不安定になると投資家はより高いリスクプレミアムを求めるため、スプレッドは拡大する傾向にあります。

キャップレート利用の限界と注意点

キャップレートは非常に強力なツールですが、万能ではありません。実務家として知っておくべき限界と注意点があります。

- あくまで「ある一時点」のスナップショット: キャップレートは、その時点のNOIが将来も永続するという暗黙の前提に立っています。将来の賃料の増減や大幅な運営コストの変動は織り込んでいません。

- CAPEX(資本的支出)が考慮されていない: 大規模修繕や設備更新などの資本的支出(CAPEX)はNOIの計算に含まれません。したがって、キャップレートだけでは、物件の維持・更新に必要な将来のキャッシュアウトフローを評価することはできません。

- ファイナンス効果を反映しない: キャップレートは、NOIというレバレッジ(借入)の影響を受けない指標を使っているため、自己資金に対するリターン(Cash-on-Cash Returnなど)とは異なります。借入の条件次第で、投資家個別のリターンは大きく変わります。

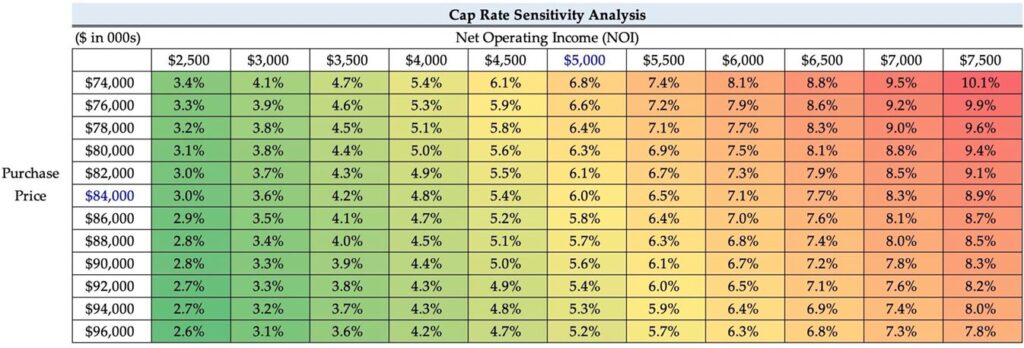

これらの限界を補うために、感応度分析(センシティビティ・アナリシス)が有効です。以下の表は、NOIと購入価格(Property Value)が変動した場合にキャップレートがどう変化するかを示したものです。

キャップレート感応度分析の例

この表は、NOIや価格のわずかな変動がキャップレートに大きな影響を与えることを示しており、単一のキャップレートの数値に頼ることの危険性を物語っています。

まとめ

キャップレートは、不動産の収益性を評価するための出発点であり、市場の温度感を測るための重要なバロメーターです。しかし、その真価は、投資の各フェーズ(購入・運営・売却)に応じて、ゴーイン・キャップレート、マーケット・キャップレート、エグジット・キャップレートを適切に使い分けることで発揮されます。

また、キャップレートはリターンを示すと同時にリスクも反映していることを常に念頭に置き、その変動要因をマクロな視点で捉えることが重要です。キャップレートを深く理解し、その限界も認識した上で他の指標と組み合わせることが、不動産実務家として成功するための鍵となるでしょう。

コメント