これまでの記事で、プロジェクトファイナンスの仕組み、契約、資金調達手法について解説してきました。今回は、さらに一歩踏み込み、レンダー(金融機関)が私たちのプロジェクトをどのように評価し、融資の可否や条件を決定しているのか、その「頭の中」を覗いてみたいと思います。

その鍵となるのが、国際的な銀行規制である「バーゼル合意」と、それに基づく「信用リスクの計量化」です。

「なぜ銀行はこのプロジェクトに、この金利や融資額を提示してくるのか?」その背景にあるレンダー側の論理を理解することは、より良い条件での資金調達を実現するための強力な武器となります。

なぜプロジェクトファイナンスは「特別扱い」されるのか?:専門的貸付という概念

国際的な銀行規制を定めるバーゼル銀行監督委員会は、プロジェクトファイナンスを通常の法人向け融資とは異なる、特殊な与信取引と位置づけています。これが「専門的貸付(Specialized Lending)」というカテゴリーです。

専門的貸付と見なされる理由は、返済原資が「企業全体の信用力」ではなく、「特定のプロジェクトが生み出すキャッシュフロー」に大きく依存しているためです。具体的には、以下の特徴を持つ取引が該当します。

- 目的の特定: 融資の目的が、特定の有形資産(発電所など)の取得やファイナンスである。

- SPVの活用: 融資の受け手が、そのプロジェクトのためだけに設立された法人(SPC/SPV)である。

- 資産の限定: SPCが、そのプロジェクト以外の実質的な資産を保有していない。

- レンダーの管理: レンダーが、プロジェクト資産やそこから生じる収益に対して、契約上強い管理・監督権限を持つ。

- 返済原資の依存: 融資の返済原資が、SPC全体の事業能力ではなく、プロジェクトが生み出すキャッシュフローに主として依存している。

この「特別扱い」こそが、プロジェクトファイナンスの信用リスク評価が、一般的な法人与信とは異なるアプローチで行われる根拠となっています。

レンダーによるリスク評価の枠組み:5つの評価基準

では、レンダーは「専門的貸付」であるプロジェクトファイナンスのリスクを具体的にどう評価するのでしょうか。バーゼル合意では、レンダーが内部格付を行う際の「ものさし」として、5つの評価基準と4段階の評価カテゴリーを提示しています。

評価カテゴリー(スーパーバイザリー・スロッティング)

- Strong(強): リスクが極めて低い案件

- Good(良): リスクが低い案件

- Satisfactory(可): 一般的なリスクの案件

- Weak(弱): リスクが高い案件

この格付けは、レンダーが融資に対してどれだけの自己資本を準備しなければならないかに直結するため、非常に重要です。そして、この格付けを決定するのが、以下の5つの評価基準です。

表:プロジェクトファイナンスの格付決定要因(「強」と「弱」の比較)

| 評価基準 | Strong(強)なプロジェクト | Weak(弱)なプロジェクト |

|---|---|---|

| 1. 財務力 (Financial Strength) | ・DSCR等のカバー率がセクター平均比で堅固 ・レバレッジが適切 ・ストレスシナリオへの耐性が高い | ・カバー率がセクター平均比で脆弱 ・レバレッジが高すぎる ・少しの環境悪化でデフォルトする |

| 2. 政治・法的環境 (Political & Legal Env.) | ・契約や担保の法的執行可能性が高い ・政府にとって戦略的に重要で、支援が期待できる | ・法的執行可能性が不透明 ・政府の支援が弱い、または期待できない |

| 3. 取引特性 (Transaction Char.) | ・実績豊富な技術を採用 ・固定価格・納期保証のターンキー契約がある ・長期のO&M契約やオフテイク契約が完備 | ・未実証の技術や複雑な設計を含む ・ターンキー契約がなく、コスト超過リスクが高い ・長期契約がなく、市場リスクに晒されている |

| 4. スポンサーの強み (Strength of Sponsors) | ・類似プロジェクトでの実績が豊富 ・財務的に強固 ・プロジェクトへの戦略的重要性が高く、追加支援が期待できる | ・実績が乏しい、または財務的に脆弱 ・スポンサーにとってプロジェクトの重要性が低く、追加支援が期待できない |

| 5. リスク緩和策・担保 (Mitigants & Security) | ・潤沢なリザーブ資金(現金または高格付銀行のL/C) ・プロジェクト資産・契約への完璧な担保設定 | ・リザーブ資金が不十分、またはない ・担保設定が不十分、または脆弱 |

我々事業者がレンダーに提示する事業計画は、この5つの基準に照らして評価され、最終的な融資条件に反映されるのです。

銀行の自己資本と融資への影響:バーゼル合意のインパクト

なぜレンダーはこの格付けにこだわるのでしょうか。それは、プロジェクトのリスク評価(格付け)が、その融資のために銀行が確保すべき自己資本の量に直結するからです。

簡単に言えば、「リスクが高い(格付けが低い)融資ほど、銀行は多くの自己資本を積まなければならない」というルールです。銀行にとって自己資本は調達コストのかかる貴重な源泉であるため、多くの自己資本を必要とする融資は、銀行にとって「コストの高い」取引になります。

その結果、銀行はそのコストをカバーするために、我々事業者に対してより高い金利(スプレッド)や手数料を要求せざるを得なくなります。

表:リスク・ウェイトの比較(標準的手法)

(この表は、同じ格付けでも、プロジェクトファイナンス(PF)が通常の法人向け融資(Corporate)と比べて、どの程度のリスク・ウェイト(自己資本計算の基礎となる係数)が課されるかを示しています。)

| 外部格付カテゴリー | 法人向け融資のリスク・ウェイト | PFの評価カテゴリー | PFのリスク・ウェイト |

|---|---|---|---|

| AAA to AA- | 20% | Strong (強) | 70% |

| A+ to A- | 50% | Good (良) | 90% |

| BBB+ to BB- | 100% | Satisfactory (可) | 115% |

| B+ to B- | 150% | Weak (弱) | 250% |

| Below B- | 150% |

この表が示すように、格付けが一つ下がるだけで、銀行が積むべき自己資本は急激に増加します。我々が組成するプロジェクトが、いかにして「Strong」や「Good」と評価されるストラクチャーを構築するかが、有利な条件での資金調達の鍵となります。

【アドバンスト・トピック】信用リスクの計量化:VaRモデルの考え方

先進的な金融機関は、前述の画一的なリスク・ウェイトを用いる代わりに、独自の内部モデルを使って、より精緻に信用リスクを計量化しています。その中心的な概念がVaR(Value at Risk)です。

- 期待損失(Expected Loss, EL): 平均的に発生すると予測される損失額。融資の価格(金利)に織り込まれるべきコストです。

- 非期待損失(Unexpected Loss, UL): 統計的に稀ではあるが、発生した場合に巨大な損失をもたらす、予測を超えた損失。このULが、銀行が自己資本で備えるべきリスク量、すなわちVaRとなります。

プロジェクトファイナンスのVaRを算出するアプローチは、一般的な企業のそれとは異なります。

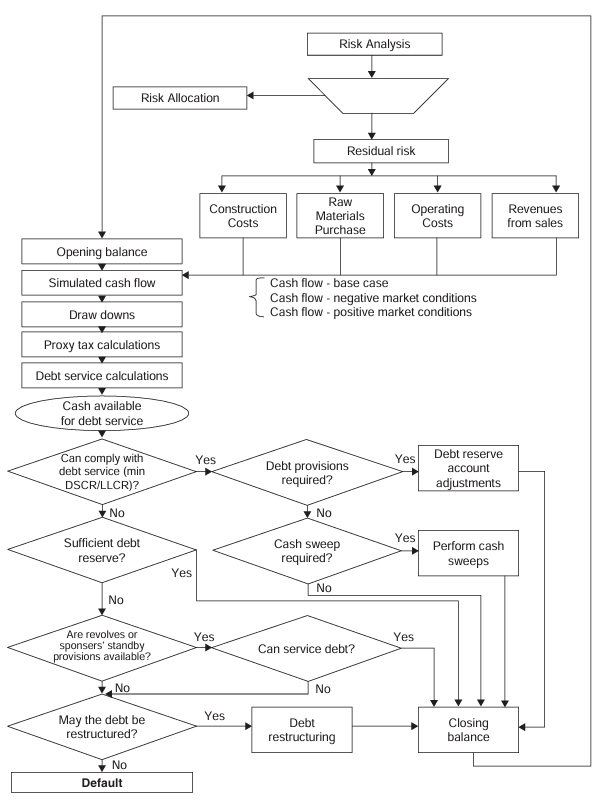

(図の趣旨:プロジェクトファイナンスにおけるデフォルト(債務不履行)が、単純な未払いではないことを示しています。各期において、①プロジェクトのキャッシュフローで元利金を返済できるか? → ②できなければ、デット・サービス・リザーブ口座の資金を使えるか? → ③それでも足りなければ、スタンドバイ・ローンやスポンサーの追加支援はあるか? → ④それもなければ、債務のリストラクチャリングは可能か? → ⑤それも不可能、となった段階で初めて「デフォルト」と認定される、という多段階の滝(ウォーターフォール)のような判定プロセスが描かれています。)

レンダーは、この複雑なプロセスをモンテカルロ・シミュレーションなどの手法を用いてモデル化します。これは、プロジェクトの収益やコストに影響を与える様々な変数(日照量、設備稼働率、金利、修繕費など)に確率的な振れを与え、何千、何万通りもの将来シナリオをシミュレーションする手法です。

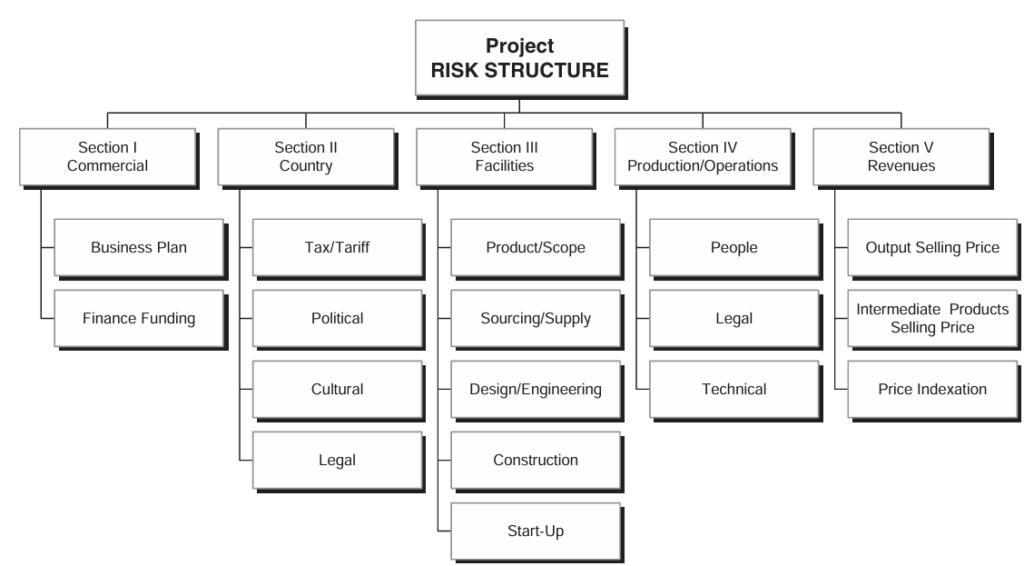

(図の趣旨:プロジェクトのリスクを、①商業、②国、③施設、④生産・操業、⑤収益、といった大項目に分け、さらに細かく階層的に分解していくリスク特定の手法を示した図。)

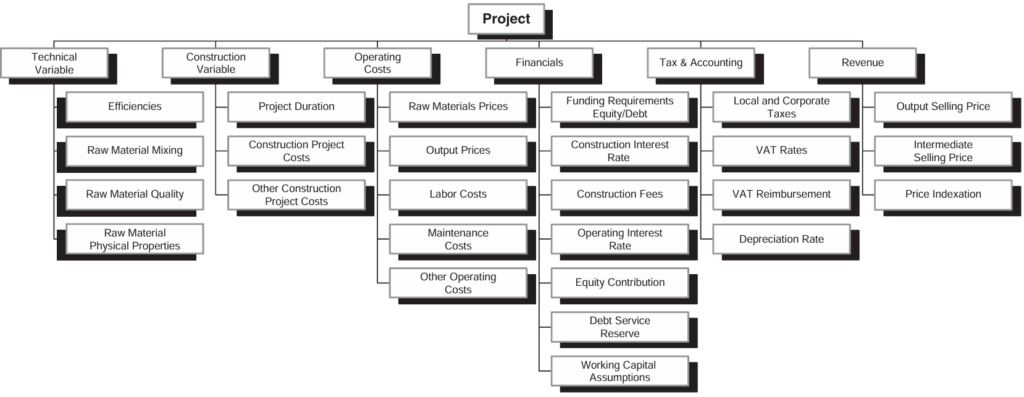

(図の趣旨:プロジェクトのパフォーマンスに影響を与える変数を、①技術、②建設、③操業コスト、④財務、⑤税務・会計、⑥収益、といったカテゴリーに分け、階層的に分解していく手法を示した図。)

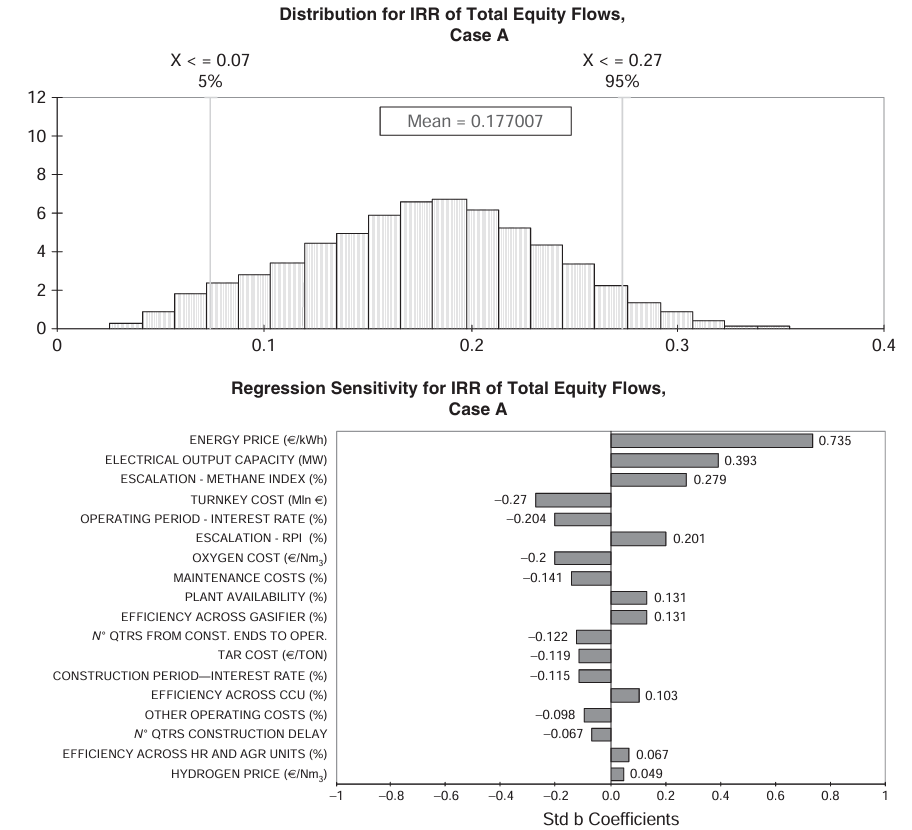

(図の趣旨:モンテカルロ・シミュレーションの結果として得られるアウトプットの例を示しています。左側のグラフは、多数のシミュレーションから得られたプロジェクトのIRR(内部収益率)の確率分布図です。右側のグラフ(トルネード・チャート)は、どのインプット変数(エネルギー価格、建設コスト、金利など)が、最終的なIRRに最も大きな影響を与えるかを示しており、プロジェクトの最重要リスクドライバーを特定できます。)

このシミュレーションを通じて、レンダーはプロジェクトのVaRを算出し、それに見合った自己資本を割り当て、最終的な融資条件を決定するのです。

まとめ:我々事業者がバーゼル合意を理解する意義

レンダー側の規制やリスク評価手法は、一見すると我々事業者には無関係に思えるかもしれません。しかし、その中身を理解することで、我々が得られる実践的なメリットは計り知れません。

- レンダーの懸念を先読みできる: レンダーがどのリスクを重視し、どのようなストラクチャーを「Strong」と評価するかが分かるため、交渉を有利に進めることができます。

- よりバンカブルな案件を組成できる: 5つの評価基準を意識して事業計画を構築することで、より低いリスク・ウェイトが適用される、レンダーにとって魅力的な案件を組成できます。

- 融資条件の妥当性を判断できる: 提示された金利や手数料が、プロジェクトのリスク評価に見合ったものなのか、客観的に判断する材料になります。

レンダーの思考を理解することは、彼らと同じ言語で対話し、より良いパートナーシップを築くための第一歩です。この知識は、複雑なプロジェクトファイナンスの交渉の場において、我々事業者をより力強い立場に導いてくれるでしょう。

コメント